2024年から新NISAが始まりました。おすすめは何ですか?

投資信託でオールカントリーを長期・積立・分散のドルコスト平均法がおすすめ!

新NISAとは株で得た税金が非課税になる制度です。

株で+100万円を勝ったとすると、20.315%の税金がかかります。約20万円の税金を払わないといけません。しかし、新NISA枠で投資すると、非課税になり、確定申告する必要がなくなります。

新NISAは、eMAXIS Slim 全世界株式(オール・カントリー)

新NISAは損益通算ができないというデメリットがあります。ならば、

100%勝てる銘柄で勝負するのが一番です。

個別銘柄で100%勝てる株は存在しません。最強のディフェンシブ株である東電ですら、東日本大震災の原発事故を機に、下落しました。

新NISAは、投資信託で1800万円を埋めるのがベストです。

「投信ブロガーが選ぶ! Fund of the Year 2023」で圧倒的人気の第一位

オールカントリーの利点は、圧倒的な信託報酬の安さにあります。0.05775%以内という破格の手数料です。

銀行や証券化会社で投資信託を買うと、1%かかります。ネット証券で買っても、S&P500などは、0.1%かかります。

オールカントリーは、イーマクシススリムの中でも最安の信託報酬を誇っています。

「投信ブロガーが選ぶ! Fund of the Year 2023」のランキングで堂々の一位です。

ランキングの2位から下は、外国株式やS&P500などが並びます。

全世界株(オールカントリー)か全米株はどちらが得か?

オルカンかS&P500のどちらが得かは永遠の論争です。

全世界に分散するか、米国一択にするかは、ずっと言われ続けてきました。為替を考慮すると、ここ数年は米国の圧勝です。

なので利益をできるだけ多く欲しい方は全米にしてください。

しかし、私はオールカントリーにしました。なぜなら、

信託報酬が最安値で、全米と比べてリスクが小さいからです。

アメリカから端を発するリーマンショックなど級の暴落が来れば、何を買っても下がります。

しかし、オルカンは全米よりも下がる幅が緩やかです。

10年に一度のリーマンショックやコロナショック級の大暴落に、心を乱さず、ドルコスト平均法をするために、新NISAの枠1800万円をすべて全世界株(オールカントリー)にすることにしました。

オルカンは資金流入が一番でファンドが潰れにくい

eMAXIS Slim 全世界株式(オール・カントリー)は資金が一番で、潰れづらいです。

せっかくドルコスト平均法でコツコツと積み立てていても、ファンドが潰れると、全額戻ってきます。

少し悲しいですね。しかし、eMAXIS Slimは最強の資金量を誇り、10年、20年経っても、存在する可能性が高いです。また、eMAXIS Slimは、他者と比べて信託報酬を常に最安値を更新し続けると宣言しています。

信託報酬が0.05775%以内というのは、とても嬉しいです。

投資信託を買うのならば、eMAXIS Slim(イーマクシススリム)の全世界株(オールカントリー)一択です。

より多くのリターンが欲しい、リスク許容度の高い方は、全米株式やS&P500を買ってください

資産形成期は株100%で大丈夫

債権を買って、リバランスをする方法があります。しかし、新NISAを使った1800万円以下の段階ならば、債権を買う必要はありません。

バイ&ホールド。買って放置が最適解です。

もし株式100%に不安がある人は、半分、現金で貯金してください。

例えば、100万円を投資信託のオルカンを買う場合、現金を100万円貯金しておいてください。そうすれば、大暴落で株が半分になった時、現金から50万円ほどを株式の購入に充ててください。買うのは新NISAで投資信託か特定口座で個別株を買ってください。

新NISAは、あくまで、1800万円すべてを投資信託にするのがベストです。

投機(ギャンブル)は特定口座

新NISAにインド株が人気です。

しかし、アノマリーを調べると、日本→アメリカ→ブリックス→アメリカ→中国→アメリカ→日本→アメリカ。となっています。

インドは一時の人気ですが、アメリカは常にアノマリーが巡って好調の時期があります。

つまり、今、信託報酬の高いインド株に手を出すと、短期で得をするかもしれませんが、アメリカ→インド→アメリカとアノマリーのアメリカに負けてしまう恐れがあります。

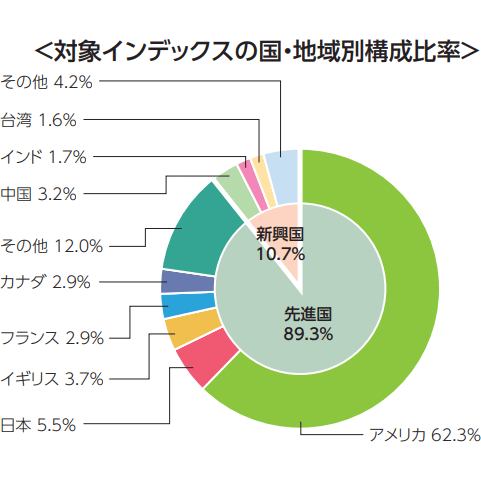

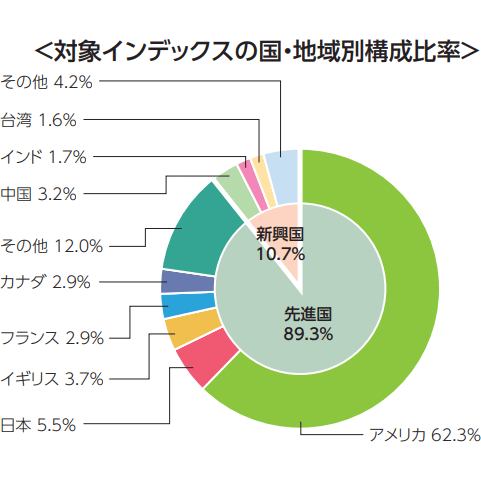

オルカンでしたら、アメリカの比率が6割あるので、常にアメリカの成長に合わせて資金が増えていきます。

投資歴5年未満の初心者はリバランスしない

投資はアセットアロケーションが命です。

しかし、投資歴5年未満の初心者には、リバランスは難しい。

そこで、現金比率を増やし、投資信託を売らないリバランスをおこなってください。

仮に、5:5 の比率で投資信託を半分、現金キャッシュを半分にしましょう。これがアセットアロケーション(資産配分)とします。

新NISAで1800万円。現金で1800万円の計3600万円。

新NISAが+200万円の2000万円になった場合、株を買わず、現金を使わず、節約して、働いて、現金の比率を2000万円にして、アセットアロケーションを戻してください。2000万:2000万にします。

もし、新NISAで-200万円の1600万円になった場合、株を買いましょう。100万円分、特定口座でオルカンを買うと、アセットアロケーションが、1700万円:1700万円になります。

常に投資信託の株と現金の比率を1:1にしましょう。バイ&ホールドの現金によるリバランスは年に1回で大丈夫です。

リバランスをしすぎると、手数料負けするので、年1回がベストです。まあ、投資信託を売らないリバランスなので、手数料はほとんどかかりませんが、ボーナスなど、お金がどっかと入るタイミングでリバランスすると便利です。

倹約と投資こそが準富裕層になる近道

投資信託を毎月買っていけばいいんだね。ありがとう。オルカンを3万円ずつ買っていくよ

まずは1800万円の新NISAの枠を全部、投資信託で埋めることが重要だ。倹約と投資で20年をめどに頑張ろう!

倹約と投資こそが上級国民に近づく唯一の道。

資産5000万円。準富裕層になるには、労働と倹約と投資でコツコツお金を運用するのが一番の近道です。

貧乏人は月3万円でいいので、パチンコや競馬などのギャンブルを控えて、オルカンを買っていきましょう!

まあ、もっとリスクを取りたい人は、S&P500やナスダックなどのアメリカの投資信託がおすすめです。

アメリカは200年で下落しつつも、常に右肩上がりに成長しています。

アメリカを投資先から除外するのは、阿呆か天才ギャンブラーだけです。

投資・積立・分散のドルコスト平均法。月3万円でも20年続ければ、年の平均利回り7%で1500万円が貯まります。

また、15年以上続ければ、200年間どの地点で投資を始めても必ず+になるデータが研究であります。

投資・積立・分散のドルコスト平均法によるインデックス投資は、勝者のゲームです。

当ブログでは、投資などお金や金融について、幅広く書いていく予定です。よろしくお願いします。

投資は、オールカントリーによるドルコスト平均法のインデックス投資をおこないます。月3万円がどう増えるか記録していきます。